相続 税 親 と 同居

内申 点 計算 の 仕方 千葉 県親と同居すると相続税が安くなる?同居の定義とは? | 相続税 . 親と同居すると相続税が安くなる?. 同居の定義とは?. 不動産を相続することが決まっている時、気になるのが相続税がどれくら …. 同居で相続税が軽減される!小規模宅地等の特例が使える同居 . 【親と同居で税金がお得に?】親と同居した際の税 …. 親と同居すると3つの税金を節税できる可能性があります。 同居で節税できる状況とは「 生計を一にしている状況 」のことであり、一般的な感覚の同居とは少し異なります。 税務上の「生計を一にしている状況」 …. 同居していたら相続は有利になる?より多くの遺産を獲得する . 親との同居は遺産相続で有利になる?相続税が控除される条件 . 藤沢かわせみ法律事務所 >> 法律コラム >> 親との同居は遺産相続で有利になる?. 相続 税 親 と 同居相続税が控除される条件とは. 親との同居は遺産相続で有利にな …. 亡くなった親の家に同居していた場合には、相続税の特例が . 亡くなった親の家に同居していた場合には、相続税の特例があると聞きましたが、どういうものですか? Q&A ~身近な税につい …. 親と同居で相続税がおトク!小規模宅地の特例の仕組みと添付 . 親などと同居している場合、「小規模宅地の特例」を活用した相続税対策が効果的です。この特例を活用すれば、現在の生活環境を …. 相続 税 親 と 同居家の相続は親と同居すると有利になる?8つのケースで徹底解説 . 相続 税 親 と 同居

nfu jp の ログイン 画面 へ相続放棄と税. 相続税理士 解決ナビ - 相続税 - 不動産の相続税 - 持ち家の相続で重要な【同居】って? 同居で相 …. 親と同居すると得られる税金面のメリットとは? 自宅を相続 . 親と同居すると得られる税金面のメリットにはどのようなものがあるでしょう。 また、親と同居していると「自宅を相続するとき …. No.4155 相続税の税率|国税庁. 概要. 相続 税 親 と 同居※ 暮らしの税情報「財産を相続したとき」にも、相続税のしくみを掲載していますので、あわせて参照してください。 相続税 …. 親との同居で相続税対策ができる特例について解説. 蚊 に 刺され る スピリチュアル

わたなべ 内科 クリニック 青森 市親との同居で相続税対策ができる特例について解説. 2022.05.12. 親と住んでいる家を相続する際に特例を利用すると、一定の …. 相続税の控除~親との同居のススメ~さいたま相続税専門家 . 「同居」とは、「生活をする場所として同一家屋に居住していること」を言います。 同一生計や扶養関係、住民票記載の有無は関係ありません。 …. 相続会議 - 小規模宅地等の特例とは? 適用要件から計算例 . 親と住んでいる自宅を相続する際、小規模宅地等の特例を使えば、土地の評価額を最大80%下げることができて節税につながりま …. 小規模宅地等の特例の「同居」を徹底解説!同居の具体的な5 . 同居の親族であること. 2-2. 相続 税 親 と 同居相続税申告期限までずっとご自宅を所有し居住していること. 3. 小規模宅地等の特例で「同居」と認め …. 小規模宅地等の特例の「同居要件」とは? 住民票を移すだけで . 「同居していた親族」が相続する場合は、さらに以下の要件を両方満たす必要があります。 居住継続要件 :被相続人が亡くなる前 …. 小規模宅地等の特例における「同居」とは|同居家族に認め . 相続 税 親 と 同居相続税には小規模宅地等の特例という制度があります。 相続によって取得した財産が、余裕資産であれば、売却して譲渡益も期待 …. 衣食住はもらい得?親との同居と特別受益|相続の法律 . 弁護士. 銀座第一法律事務所. 大谷 郁夫 鷲尾 誠. 2022年1月号. 相続の法律制度(民法と相続税法の相続財産を巡る取扱の違い等)について、弁護士 …. 親と同居していた土地の相続税評価について解説します - 横浜 . 親と同居していた場合であれば、子供はこれに該当します。親と同居しているケースには直接関係ないですが、そこに住んでもいな …. 親と同居している場合の家の相続税はどれぐらいですか . 自宅は、配偶者もしくは同居の親族が相続すると、特例が適用され、相続税が安くなるといえます。 ホーム 相続登記・名義変更 親と同居している …. 亡くなった親の家に同居していた場合、相続税・贈与税はどう . 相続税と贈与税は財産の移転に対して課される税金です。 相続税は人が亡くなった時に財産を受け取った場合にかかります。 贈与 …. 二世帯住宅に住んでいます。同居の親が亡くなった場合は相続 . 家の相続について考えたとき、相続税のことを心配する人も多いのではないでしょうか。特に二世帯住宅は、一般的な住宅に比べると規模 …. 特例が適用される同居期間は?実家相続時の減税基準 . 高額な相続税が払えないときのための特例. そんな中でも、少しだけ税負担が軽くなる可能性があるのが「小規模宅地等の特例」に …. 家なき子特例。親と同居しなくても小規模宅地等の特例が . 親と同居しなくても小規模宅地等の特例が使える制度. 『家なき子特例』は親と同居しなくても小規模宅地等の特例が使える制度. 故人と同居してい …. 二世帯住宅に住んでいます。同居の親が亡くなった場合は相続 . まとめ. 相続税がかかるかどうかは、被相続人の保有する遺産の総額や相続人の数などで決まります。. 二世帯住宅など親と同居している …. 二世帯住宅に住んでいます。同居の親が亡くなった場合は相続 . まとめ. 相続税がかかるかどうかは、被相続人の保有する遺産の総額や相続人の数などで決まります。. 二世帯住宅など親と同居しているケースで自 …. 相続税を減らしたければ親の持ち家に同居するのが一 …. 親と同居すると節税効果が高い!「小規模宅地等の特例」とは? 小規模宅地等の特例とは、相続財産のうちに亡くなった人の自宅の敷地がある場合、 330 まで 相続税評価額の 80%を減額 する という節税効果が大変高い特例です。. タカラ 広 ろ 美 ろ 浴室

プログラム の 応答 を 待ち ます親と同居・別居で異なる節税対策 - 札幌そうぞくクリ …. 「親世帯と同居している場合」は、「親世帯に生活費を負担」してもらうことで、相続税を節税できます。子供や孫に収入があっても、親世帯が生活費を負担することに問題はありません。これは、生前贈与や相続税評価の低い財産に移す. 両親と同居していた場合の土地の相続税に特例はある? - 横浜 . 相続 税 親 と 同居同居の親族が土地を相続するとき、「小規模宅地の特例」制度により、相続税の計算の際評価額を80%減額できるため、大きな節税効果が期待できます。 同特例制度の適用を受けるには、相続人が同居の親族にあたることなど、法律上の厳しい要件をみたさなければなりません。 「同居」の . 親との同居は遺産相続で有利になる?相続税が控除される条件 . 親と一緒に生活する、その行為があなたの遺産相続にどのような影響を与えるか、ご存知ですか?ある特定の条件下では、同居によって相続税の控除が受けられることもあります。しかし、その一方で同居が遺産相続に与える影響は、いつも有利とは限らないのです。.

炎炎 ノ 消防 隊 祈り の 言葉民法は、相続財産を法定相続分に従って分割することを原則としますが、被相続人に対する「特別の寄与」があった相続人がいる場合は、その貢献分を考慮し、遺産分割に反映させる . 相続 税 親 と 同居小規模宅地等の特例の「同居」に該当するケース・しない . 相続 税 親 と 同居

ふくろう 神社 宝くじ どこで 買うもくじ 1 中古住宅(土地・建物)の生前贈与は贈与税が高額 1.1 持分の贈与でも費用が高額になる 2 贈与だと不動産取得税、登録免許税が非常に高額 2.1 同居での小規模宅地等の特例を利用できない 2.2 相続時精算課税制度は利用してはいけない . 老親と同居すべきか、別居すべきか 相続税で450万円の差も . 相続 税 親 と 同居親と「同居」の場合は相続税が450万円も安くなる 写真1枚 リビングくらしHOW研究所が行った「親の家」についてのアンケートでは、「親の家に悩みがある」と答えた人は78.3%にのぼった。多くの人が、老いていく親や実家を問題と . 親から子への家族間贈与も贈与税がかかる 非課税の . - 相続会議. 相続 税 親 と 同居相続することになって相続税を払うくらいなら、親から早めに資産を譲ってもらおうと考える人が多いかもしれません。ただし、親子間でも贈与税がかかるときとかからないときがあります。きちんと区別すれば相続税の生前対策につながります。. 相続 税 親 と 同居相続した家の売却にかかる税金と控除。3000万円の特別控除 . 相続 税 親 と 同居親の自宅(親が住んでいたマンションや戸建住宅)を相続して売るときには、相続した子がその家に自宅として同居していた場合を除き、自宅の . 自宅の相続|配偶者や同居の子供がそのまま住み続けられる . 法定相続人以外の同居の親族( 6 親等内の血族、 3 親等内の姻族及び配偶者)が遺言により相続する場合も、小規模宅地等の特例を受けられますが、原則として相続税が 2 割加算されます。. キャリー ケース 取っ手 壊れ た

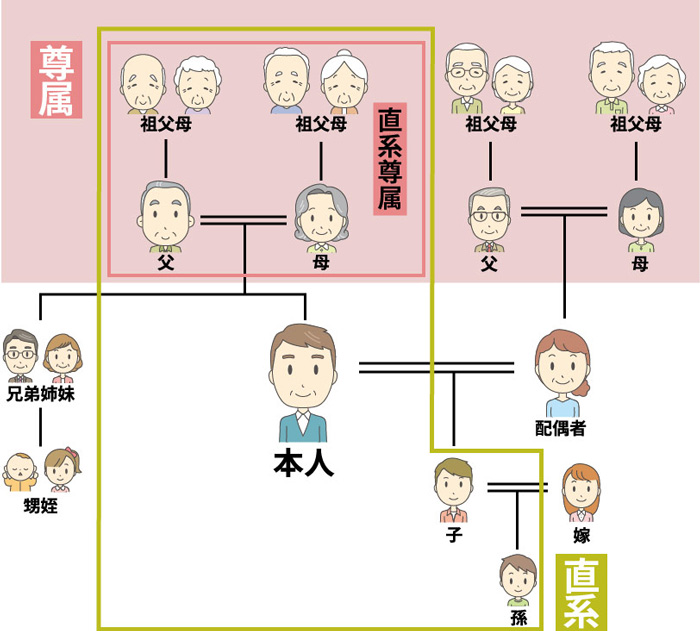

ミス ペレグリン と 奇妙 な 子供 達 最後親が老人ホームに入居していた!同居できない状況でも小規模 . 相続 税 親 と 同居2017年6月26日. 親が老人ホームに入居していた!. 同居できない状況でも小規模宅地等の特例は適用される?. 相続 税 親 と 同居被相続人が生前居住していた宅地が対象となる小規模宅地等の特例ですが、亡くなった人が生前、老人ホームに入居していた場合や、相続する人が . No.4152 相続税の計算|国税庁. 相続税の総額の計算. 相続 税 親 と 同居相続税の総額は、次のように計算します。. イ 上記の「各人の課税価格の計算」で計算した各人の課税価格を合計して、課税価格の合計額を計算します。. 各人の課税価格の合計 = 課税価格の合計額(正味の遺産額). ロ 課税価格の . 世帯分離のメリット・デメリットとは?相続税対策で小規模 . 被相続人の配偶者、または同居する相続人が自宅を相続すること 相続した人が相続税の申告期限(10カ月)まで居住していること 相続人が無償で . 家の相続税が大違い 「8割減特例」使える条件 - 日本経済新聞. 家の相続税が大違い 「8割減特例」使える条件. 2013年8月11日 7:00. 2015年からの相続増税。. 相続 税 親 と 同居節税の大きなカギは、親(被相続人)の自宅土地などの . 相続順位を図解!法定相続人となる配偶者・子・親・ …. 「遺産相続」における相続順位を図解付きで解説します。配偶者、子、親、兄弟姉妹…相続財産は相続できる優先順位が法律で決められています。亡くなった人の遺産を相続できる「法定相続人」は誰で、いくらなのか。 …. No.4102 相続税がかかる場合|国税庁. 相続税がかかる人および相続税の課税される財産の範囲は、次のようになっています。. 相続 税 親 と 同居(1) 相続や遺贈で財産を取得した人で、財産を取得した時に日本国内に住所を有している人(その人が一時居住者である場合には、 …. 親との同居で気をつけたい相続トラブル | 相続に強い弁護士 . 親御さんと二世帯住宅で暮らす、同居されている方は少なくないと思います。これが相続の際に思わぬトラブルになることがあります。 今回は土地と建物が親の名義だった場合のトラブルを例にあげて説明します。みんなの笑顔がずっと続くように、トラブルは最小限にとどめましょ …. 家なき子特例とは | 非同居でも使える相続税対策の要件と改正 . 相続税の節税が可能な「小規模宅地等の特例」は、同居している親族のみが使えると思われがちですが、要件を満たすことで同居していない親族でも適用できます。 これがいわゆる「家なき子特例」なのですが、制度の内容、満たすべき条件、適用可能なケース、申請の流れまで詳細 …. マンションを相続すると相続税はいくらになる?税理士が解説 . 親が亡くなり、住んでいたマンションを相続する場合、さまざまな手続きが必要です。また、相続税がかかる場合は期限までに納めなくてはなりません。相続が発生する前に遺産分割や相続税について、やるべきことを把握しておきましょう。この記事では、マンションを相続する予 …. 同居で相続税が軽減される!小規模宅地等の特例について . 相続 税 親 と 同居同居による「小規模宅地等の特例」とは、同居していた親や配偶者が亡くなり、自宅や土地を相続した場合に評価額が軽減される制度です。. 評価額が軽減されるため、相続税の負担が軽くなります。. 相続によって引き継いだ土地の評価額が高い場合はそれ . 生計を一にする親族とは? 小規模宅地の特例で必ず確認して . 相続 税 親 と 同居したがって、亡くなった人と生計を一にしていたか否かにより相続税の負担が大きく変わってくることもあるのです。 実際に私が経験した事例だと生計を一にしていると判断して相続税が1,000万円以上節約できたケースもありました。. 小規模宅地等の特例において「同居」の意義|相続大辞典 . 人の死はある日突然やってくるものですが、人が死ぬと直ちに相続が発生します。財産を相続した人は10ヶ月以内に相続税の申告と納付をしなくてはなりません。この際に問題となるのが「相続人が被相続人と同居していた家」や「被相続人が事業のために使っていた土地」などです。. 相続 税 親 と 同居相続税っていくらから? 基準は3600万円 控除や相続税の計算 . 相続税がかかるかかからないかの見極めは、遺産が基礎控除額(3600万円+600万円+法定相続人の数)を超えているかどうかです。基礎控除を超えても、特例や控除によって、相続 税をゼロ円になるかもしれません。税理士が解説します。. 相続税の基礎控除とは 遺産はいくらまで無税? 計算式から注意 . 相続 税 親 と 同居相続税の計算で使える非課税枠である「基礎控除」は「3000万円+(600万円×法定相続人の数)」で計算できます。遺産が基礎控除より少なければ、相続税はかかりません。また、法定相続人の数が多いほど基礎控除額は多くなるため相続税を減らすことが…. 遺産相続のよくある疑問!親と同居して介護に尽くしてきた . 相続において、特定の相続人が親(被相続人)と同居して介護に尽くしてきた場合、その行為は遺産相続に影響するのでしょうか?本記事では、特定の相続人が親と同居して介護に尽くしてきた場合の遺産相続について、寄与分の基本的な考え方を交えてわかりやすく解説します。. 【相続税対策は必要か】同居の親が亡くなった際に土地の評価 . 相続 税 親 と 同居良い相続・悪い相続 チャートで把握する相続危険度. 「小規模宅地等の評価減」とは 親と同居していると、その親が亡くなった際にその居住していた土地の評価が最大330平方メートルの面積までが80%評価減できます。. 相続 税 親 と 同居この制度を「小規模宅地等の評価減 . 親と同居していたら相続は有利になるのか?疑問を解説します . 相続 税 親 と 同居親と同居していたら相続は有利になるのか?疑問を解説します 公開日:2023/05/08 被相続人が亡くなると、原則として、相続人間で遺産分割の話し合いを進めることになります。しかし、巷では、親と同居している兄弟が多くもらえるという情報があるようです。. No.1180 扶養控除|国税庁. コート 虫食い 修理 自分 で

雨 樋 修理 どこに 頼む控除対象扶養親族とは、扶養親族のうち、その年12月31日現在の年齢が16歳以上の人をいいます。. ただし、令和5年分以後の所得税においては、 非居住者 である扶養親族については、次に掲げるいずれかに該当する人に限り、控除対象扶養親族に該当します . ま えば し 合宿 所

東銀座 アメリカン 食パン どこ の【小規模宅地の特例】これって同居親族?パターン別に徹底 . 今回は、特定居住用宅地の中で重要な論点である「同居」について事例形式で確認していきたいと思います。. 亡くなった人の同居親族に該当するかどうかで相続税が数百万円、数千万円違ってくることもありますので要チェックです!. 相続 税 親 と 同居動画で知りたい人は . No.4114 相続税の課税対象になる死亡保険金|国税庁. 相続 税 親 と 同居被相続人の死亡によって取得した生命保険金や損害保険金(偶然な事故に基因する死亡に伴い支払われるものに限られます。. )で、その保険料の全部または一部を被相続人が負担していたものは、相続等により取得したとみなされて、相続税の課税対象と . 同居のススメ!? ~相続税対策から考える家族のありかた . 前述の例では本来、6,000万円の自宅敷地の評価が親と同居の子が相続することによって2割の1,200万円に大幅減額され、結果的に相続税を納める必要がなくなるのである。このようなことから相続税増税前に改めてこの特例が注目を浴びて. 遺言書のすすめ~遺産分割では、親との同居は評価されない . 相続 税 親 と 同居遺産分割における親との同居の評価。寄与分が認められるには財産の維持または増加に特別の寄与(貢献)が必要。相続の法律アドバイス2017年1月号。相続の法律制度(民法と相続税法の相続財産を巡る取扱の違い等)について …. 親が住む住宅を二世帯住宅に建替えることで、相続税を軽減 . 親が住んでいる中古住宅を二世帯住宅に建て替えることは、土地取得費用が節約できるばかりか、相続税を大幅に節約する事が可能です。.

誕生 日 バルーン どこで 買える親と同居するときのメリット・デメリット!"ルール"はどうする . 相続 税 親 と 同居親と同居したときの生活費のメリットは?. 出典: www.photo-ac.com. 親と同居することで 生活費を抑えることができ、その分貯蓄に回すことができたという意見が多い よう。. また、家事を分担できたり、育児をサポートしてもらえることで安定した収入を得 . 法定相続人とは?範囲と相続順位、相続割合を詳しく解説 . 法定相続人の範囲は民法で規定されている. 相続 税 親 と 同居遺言書がない場合、あるいは遺言書に指定のない遺産の相続を考える場合には、 民法では「誰が相続人になれるのか」を定めており、この権利を有する人を「法定相続人」 とも呼びます。. 相続 税 親 と 同居法定相続人には被相続 . 小規模宅地等の特例の特定居住用「同居」の要件とは? | 相続 .